一、研发背景

随着金融供给侧结构性改革的推进,各级政府、监管部门、银行业、普惠金融服务机构以及国担基金等多方努力,普惠金融生态环境已发生积极变化,小微企业金融服务渠道多样化,融资可获得性增强。科技创新和社会政治经济大环境的转变正在重塑整个金融业态,商业银行回归本源、积极变革,金融科技赋能信用授信趋势下,逐步减少对抵押担保的过度依赖,信用贷款比重提高,持续下沉客群对担保、保理、租赁等传统小微金融服务机构产生挤出效应,合作需求更多体现在批量获客和优质资产组织服务上。

随着以大数据、区块链、物联网、AI等为代表的金融科技快速发展,传统金融服务机构的核心能力正在被解构,为顺应行业发展,传统金融服务机构提升金融科技应用能力、重构竞争力势在必行。面对普惠金融发展新局面,瀚华融资担保股份有限公司(以下简称“瀚华担保”)践行“生态共创、价值共享”理念,沿“产、科、融”协同一体化发展方向实施“科融”+“产融”两大核心战略深化转型升级。凭借普惠金融领域16年的经验积累,利用风控经验丰富核企授信技术并提升定制化服务能力,更加积极地拥抱金融科技,在核企授信、场景开发等方面积极探索,主动创设“标准化”信贷资产,共建产融协同生态圈助力实体产业转型升级。

场景模式化担保业务具备批量获客潜力,迎合金融机构批量化业务发展的合作诉求,易获得专项授信额度,可成为担保机构主动组织资产,构建新型银担合作关系实现多方共赢的有益尝试。

二、模式介绍

瀚华担保推进的场景金融聚焦于为B端中小微企业在特定场景的交易服务提供个性化、定制化的金融服务,以客户需求为中心,运用担保、保理等金融服务工具,组合货押和过程管控等风险控制方式,将担保融资、保函等金融服务嵌入特定场景的交易链条促使交易规模扩张或者使交易更便捷,具体服务产品包括预付款融资、尾款融资、货押融资、采购款支付保函等多种形式。

基于交易场景的模式化担保业务是依托交易授信,将金融服务嵌入交易链条,兼具货押和自偿性贸易融资特点,具备资金用途透明、交易过程真实、通过管控货物或锁定回款等措施做到风险控制闭环等优势。运用物联网、AI等工具的智能物流及动产融资信息系统将交易链的信息流、物流、仓储等形成数据链,实现物品溯源以及动产融资的全程可视化,再结合外部征信、政务、司法、多头借贷等多样化数据形成大数据风控模型,贷前、贷中、贷后信息对称度大幅提升。

场景授信模式开发过程主要包括研究发现场景、需求分析和市场调研、方案设计、试点推动和迭代升级等环节。首先在于研究发现场景,通过研究具有相同经济特征、相似交易行为、同一交易场景的客群所处交易链条,寻找那些规模快速增长、利润分配合理、资金需求旺盛的价值链;发现目标场景之后,第二步则是需求分析和市场调研,围绕商流、物流、资金流、信息流梳理目标场景交易链条,通过市场调研了解经营特点、交易结算流程、融资需求特征和行业痛点,同时收集融资竞品状况并了解优化需求,市场调研环节需要对目标客群有较清晰的画像;第三步方案设计是模式化授信的核心环节,其目的在于解决交易场景内目标客群的需求——通过使用金融服务实现规模扩张或者交易更便捷,核心在于实现更多利润,所以基于交易场景的金融服务应有“锦上添花”之效,帮助融资人实现更多利润则可更好参与分润,将金融服务融于交易环节力争实现“润物细无声”的效果少不了金融科技的运用与赋能;第四步试点推动是检验模式有效性的关键环节,市场是最好的老师,融资人是否愿意用是检验服务模式是否“接地气”的标准,试点推动环节发现问题需要不断修正优化方案适应市场需求;最后,市场永远在变,再好的模式也需要跟随市场的变化迭代升级。

三、典型案例

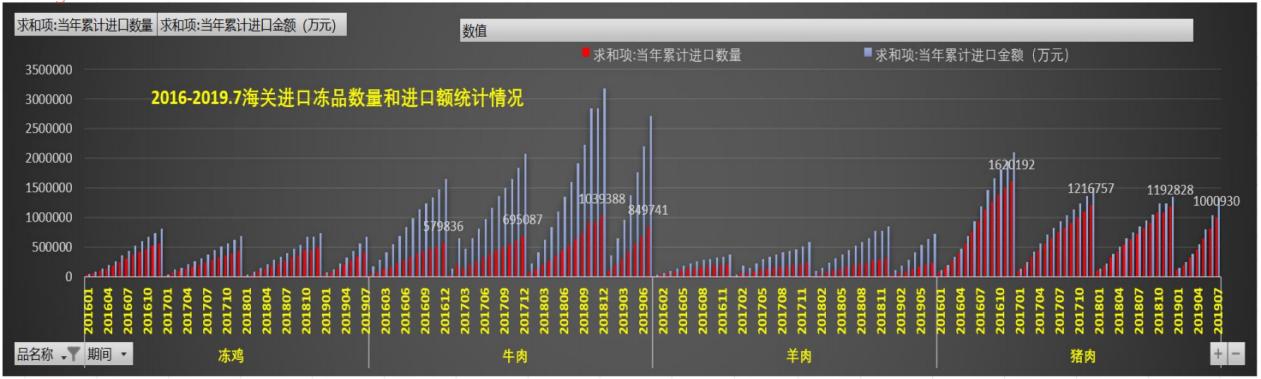

以进口冻品贸易模式化担保业务为例,分析场景金融的开发逻辑。进口冻品年市场规模超2000亿,主要为牛羊猪和水产各占一半,其中2019年牛肉约170万吨(2017年69万吨,2018年103万吨),进口货值650亿,预计在消费升级和贸易战“调顺差、增进口”等趋势下,冻品的进口量会继续快速增加。过往数据显示行业处于年增50%的高速增长阶段,产业链上交易商自身盈利不足以满足高增长的资金需求,加上原有融资方式供给有限,经销商均有加大融资的需求。

图1:进口冻品数量和金额统计信息

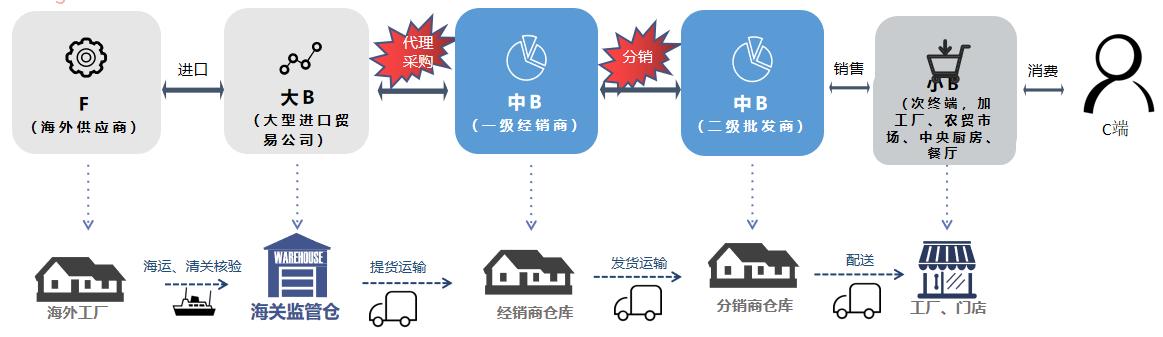

经过需求分析和市场调研了解到冻品交易链的融资需求主要来自一级经销商和二级批发商,即图2的中B。通常中B委托大B向海外供应商进口冻品,前期需支付30%预付款,在货物到港前10天左右须支付70%尾款以获取提单,此阶段有融资需求,用款180天内;此外,在价格上涨阶段或库存较高时,中B有现货质押融资需求,用款时长通常90天内。

图2:进口冻品交易流程示意图

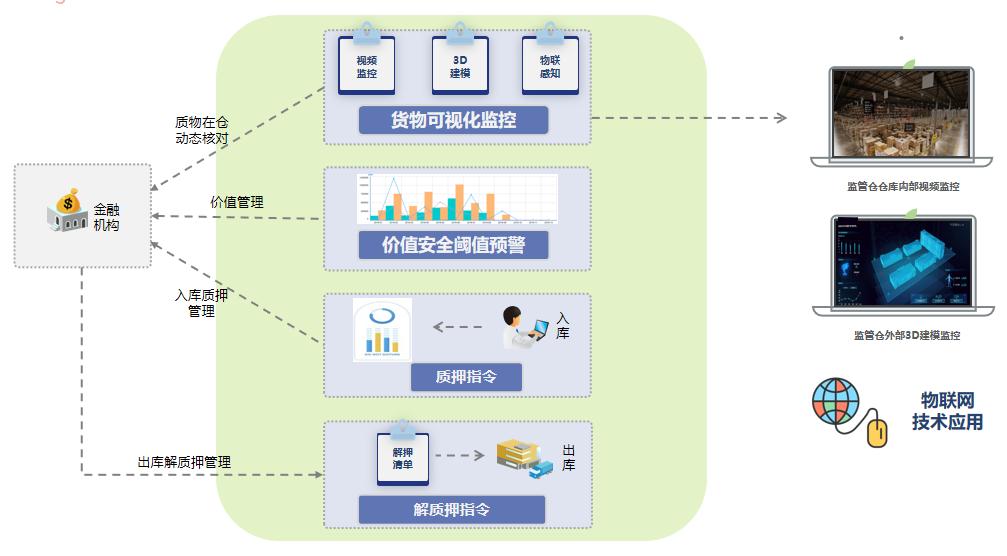

两种融资方案的风控逻辑均是货物溯源和货值管控,即确保“货真、价实、可控”。进口尾款融资有30%预付款作为安全垫,现货质押融资则通过打折放款和行情盯市实现质押物价值管控,都通过还款赎货实现分步解保,同时通过设立处置联盟或远期收购承诺等方式应对弃货风险。面对一个供求关系变化频繁、汇率波动敏感、竞品行情冲击影响的交易场景,融资服务嵌入交易链需要满足出入库管控高效、价格信息反馈敏捷、放款还款操作便捷的需求,提升服务体验度必然需要科技工具的应用,需要在交易结构中引入专业第三方实现科技赋能,应用物联网、互联网等技术的“快照”和“指令”系统,实现质物清单数字化,使金融机构可以实时监管质物的变化和状态,保障监管操作的客观性。

图3:动产质押可视化方案示意图

解决了质押货物可控,还须确保货真价实,一是做好货品溯源,从源头上确保货物品质有保障且价值基数不出差错,二是要动态取得较准确的市场行情信息,通过大数据技术运用可实现押品价值动态评估的准确度。

图4:押品价值大数据管控示意图

在精准运营和科技赋能之下,金融机构对此类基于交易场景的融资服务合作兴趣浓厚,冻品货押已取得多家银行的专项授信额度并提供定制化放款方案。

四、取得成效

瀚华担保已在多个区域、多个领域采用多种方式积极尝试场景金融服务模式,截止5月末,瀚华担保共为百余小微企业提供基于交易场景的模式化融资服务授信额度4亿元。

五、亮点总结

(一)基于交易场景的模式化融资服务实现了“产融”与“科融”的结合。定制化金融服务嵌入经营场景要求金融服务要懂经营,科技赋能数据化风控与授信建模丰富了风控手段,基于经营授信提升交易效率和赚钱能力,实现多方共赢。

(二)基于交易场景的模式化融资服务是建立新型银担合作关系的有效途径。银担深度合作批量化开发业务,资金定向用于场景下交易,构建资金供方、需方、科技方、金融服务方的联合体,共同打造金融与经营深度融合的高粘性生态圈。

(三)基于交易场景的模式化融资服务方案闭环,过程可视,终极风险可控。掌握融资人的真实贸易信息,解决中小微企业经营活动不透明、融资信息不对称的问题;动态价值监控的货押融资业务出险后(弃货),退出处置通道有预付款或者打折安全垫,风险化解有利可图。

(四)基于交易场景的模式化融资服务小而美,可复制。金融服务植入场景强调“优化而非再造,补充而非替代”,单一场景规模不在于大,以持续创新力实现金融服务微生态圈的可复制。

文章来源:

基于交易场景的模式化融资服务(瀚华融资担保股份有限公司)